Американский премаркет на 12 апреля: высокая инфляция в США опасна для фондового рынка

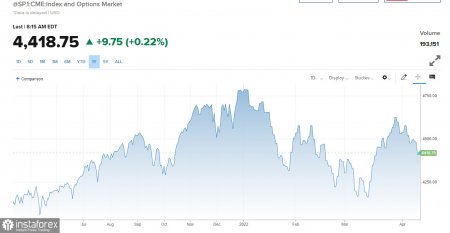

FxSignal 12-04-2022, 16:00 800 Аналитика, прогнозы валютного рынкаВо вторник фьючерсы на американские фондовые индексы практически не изменились по сравнению с закрытием регулярной сессии понедельника, однако давление на рынок прослеживается перед важными данными по инфляции в США. Фьючерсы на Dow Jones Industrial Average прибавили 20 пунктов, или 0,1%, а фьючерсы на S&P 500 и вовсе выросли лишь на 0,1%. Фьючерсы на Nasdaq 100 остались без изменений. Инвесторы ожидают выхода долгожданного мартовского индекса потребительских цен, который покажет, насколько все «хорошо» или «плохо» с ценами в США. Ожидается, что CPI продемонстрирует ежегодный рост на 8,4% — самый высокий уровень с декабря 1981 года. Основными причинами скачка могут стать как раз не только цены на бензин и энергоносители, но на продукты питания и аренную плату.

Не исключено, что инфляцией окажется выше прогнозов экономистов, так как ее февральский рост уже способствовал увеличению ожиданий более жесткой денежно-кредитной политики со стороны Федеральной резервной системы. Напомню, что в марте этого года ФРС уже повысила процентную ставку, но как видно, этого недостаточно. Если инфляция вдруг окажется ниже прогнозов экономистов – это определенно очень резко ослабит позиции американского доллара и приведет к рывку фондовых индексов вверх – причин для более жесткой политики окажется в таком случае куда меньше. Вчера глава ФРБ Чикаго Чарльз Эванс заявил, что центральному банку необходимо как можно быстрей вернуть процентную ставку к нейтральному уровню, который находится в диапазоне 2,25-2,5%. По прогнозам Эванса, достигнуть этого уровня ФРС должна к марту следующего года, однако не исключил, что 2,25% уже можно будет увидеть и в декабре этого года.Еще в марте этого года чиновники ФРС дали понять, что ожидают повышения ставок до 1,9% к концу 2022 года и до 2,8% к концу следующего года.

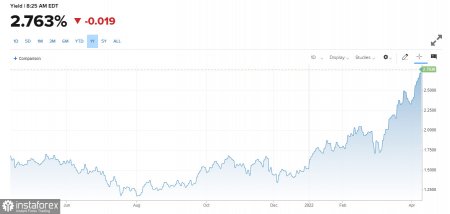

Тем временем доходность казначейских облигаций также подскочила до многолетних максимумов. Доходность 10-летних казначейских облигаций продемонстрировала рост до 2,801% во вторник, достигнув уровня, невиданного более трех лет.

Цены на нефть существенно выросли сегодня после обновления месячного минимума в районе 93 долларов за баррель (WTI). Международный эталон нефти марки Brent подскочил на 4,3% до 102,74 доллара за баррель. Фьючерсы на нефть марки West Texas Intermediate выросли на 4,1% до 98,17 доллара за баррель.

Премаркет

Наряду с серьезными фундаментальными показателями и мартовским индексом потребительских цен инвесторы ожидают начала сезона отчетности, который начнется уже завтра с JPMorgan и Delta Air Lines, а в четверг за ними последуют еще несколько крупных банков. Тем временем акции европейского банковского сектора снизились, так как опасения по поводу последствий военной спецоперации России на территории Украины и реальная вероятность рецессии сказываются на оценках прибыли. Deutsche Bank AG и Commerzbank AG возглавили падение после продажи пакетов акций одним из инвесторов на общую сумму 1,9 млрд долларов.

Акции Hewlett Packard Enterprise упали на 3,5% на премаркете после того, как Morgan Stanley понизил их рейтинг с «нейтрального» до «продавать». Произошло этого после сообщений о снижении общего рейтинга отрасли телекоммуникационного и сетевого оборудования. Morgan Stanley ожидает снижения заказов во второй половине 2022 года.

Как я отмечал выше, бумаги Deutsche Bank (DB) просели, после того как один из акционеров продал пакет в 5% акций Deutsche Bank и конкурирующего Commerzbank, получив в общей сложности около 1,9 миллиарда долларов. Deutsche Bank потерял 1,3% на премаркете.

Cisco Systems потеряла на премаркете около 2,6% после того, как Citi понизил рейтинг компании до «продавать» с «нейтрального», заявив, что конкуренты сетевого оборудования Juniper Networks и Arista Networks готовы отвоевать долю рынка у Cisco.

Рекомендую ознакомиться:

Американский фондовый рынок готовится к очередному падению

Что касается технической картины S&P500

Быки упустили вчера уровень $4 433 и теперь нужно думать над тем, как возвращать этот диапазон. Пессимизма очень много, и скорей всего неудачная попытка закрепления выше $4 433 в начале торгов после данных по инфляции в США выльется в очередную распродажу. В таком случае покупателям придется защищать ближайшую поддержку $4 383. Упустив этот диапазон можно попрощаться с ростом и лучше всего в таком случае отложить покупки торгового инструмента до минимумов: $4 319 и $4 265. Говорить о возврате рынка под контроль покупателей можно только в случае закрепления выше $4 433, что позволит вернуть восходящий потенциал дотянуться до ближайшего сопротивления $4 488 и $4 539. Пробой этих диапазонов откроет дорогу на максимумы: $4 589 и $4 637.

*Представленный анализ рынка носит информативный характер и не является руководством к совершению сделки.

Новость предоставлена компанией

Поделитесь с друзьями полезной информацией. И они Вам скажут спасибо :)

Посетители, находящиеся в группе Гости, не могут оставлять комментарии к данной публикации.

![Landing NPBFX [https://npb.fx-official.org]](https://npbmedia.s3.eu-central-1.amazonaws.com/banners/ru/broker/240x300.jpg)