Доллар сделал работу над ошибками

FxSignal 16-01-2026, 16:01 5 Аналитика, прогнозы валютного рынка

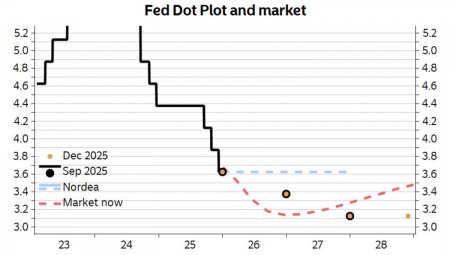

Если мы не ожидаем снижений ставок, это не означает, что их не будет. К такому заключению приходит Nordea, объясняя, что ослабления денежно-кредитной политики в США не требуется на фоне стабилизации рынка труда. Другое дело, что на судьбу EUR/USD может оказать влияние фактор Трампа. Хозяин Белого дома неоднократно говорил о своих мечтах: ставках на уровне 1% и ниже, а также о слабом долларе. Правда, для достижения этих целей придется сильно попотеть. Даже поменяв председателя ФРС, Дональд Трамп вряд ли добьется своей цели. Центробанк – не театр одного актера, решения в FOMC принимаются коллегиально. Президенту требуется больше своих людей, таких как Стивен Миран, в Комитете. Для этого используется тактика давления. Министерство юстиции вручило судебный иск Джерому Пауэллу. 21 января может быть вынесен вердикт по делу Лизы Кук. Если хозяину Белого дома удастся уволить губернатора FOMC, будет создан прецедент. Остальные члены будут чувствовать себя не в своей тарелке. Динамика и прогнозы по ставке по федеральным фондам

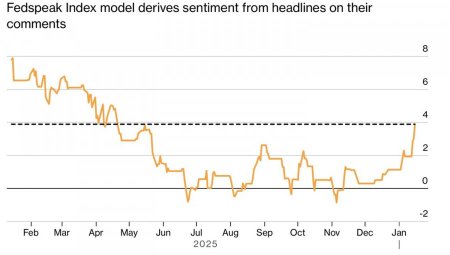

Давление на ФРС – не есть хорошо. Потеря независимости обернется сокращением доли доллара в золотовалютных резервах центробанков, оттоком капитала и падением индекса USD. Тем более что в Соединенных Штатах разгонится инфляция и снизится реальная доходность казначейских облигаций. Другое дело, что без всей этой возни вокруг FOMC позиции доллара США давно не выглядели настолько крепкими, как сейчас. В первой половине 2025 индекс USD падал из-за опасений, что тарифы Дональда Трампа будут поглощаться американцами, что замедлит экономику Соединенных Штатов. По факту этого не произошло. Колоссальные инвестиции в технологии искусственного интеллекта и эффект богатства разогнали американский ВВП. Инвесторы второй раз ошиблись, когда в конце года делали ставку на дивергенцию в монетарной политике ФРС и ЕЦБ и на сокращение дифференциала экономического роста США и еврозоны. Ни того ни другого не происходит. Федрезерв намерен удерживать ставки, по меньшей мере до июня. Подтверждением является самый по-ястребиному настроенный Центробанк с апреля. Динамика индекса риторики ФРС

Ошибки принято исправлять. Поэтому во второй половине 2025 индекс USD стабилизировался, а в начале 2026 пошел в рост. Признаков ускорения экономики еврозоны днем с огнем не сыщешь, а Goldman Sachs прогнозирует разгон американского ВВП на 2,5% в текущем году. Это существенно выше консенсус-прогноза экспертов Bloomberg 2%. Технически на дневном графике EUR/USD имеет место борьба «быков» и «медведей» за пивот-уровень 1,1615. Если продавцам удастся оставить его за собой, риски продолжения пике будут расти. В этом случае имеет смысл добавить к ранее сформированным шортам по основной валютной паре. В качестве целевых ориентиров по коротким позициям выступают отметки 1,1500 и 1,1400. Материал предоставлен компанией InstaForex - www.instaforex.com

Новость предоставлена компанией

Поделитесь с друзьями полезной информацией. И они Вам скажут спасибо :)

Давление на ФРС – не есть хорошо. Потеря независимости обернется сокращением доли доллара в золотовалютных резервах центробанков, оттоком капитала и падением индекса USD. Тем более что в Соединенных Штатах разгонится инфляция и снизится реальная доходность казначейских облигаций. Другое дело, что без всей этой возни вокруг FOMC позиции доллара США давно не выглядели настолько крепкими, как сейчас. В первой половине 2025 индекс USD падал из-за опасений, что тарифы Дональда Трампа будут поглощаться американцами, что замедлит экономику Соединенных Штатов. По факту этого не произошло. Колоссальные инвестиции в технологии искусственного интеллекта и эффект богатства разогнали американский ВВП. Инвесторы второй раз ошиблись, когда в конце года делали ставку на дивергенцию в монетарной политике ФРС и ЕЦБ и на сокращение дифференциала экономического роста США и еврозоны. Ни того ни другого не происходит. Федрезерв намерен удерживать ставки, по меньшей мере до июня. Подтверждением является самый по-ястребиному настроенный Центробанк с апреля. Динамика индекса риторики ФРС

Ошибки принято исправлять. Поэтому во второй половине 2025 индекс USD стабилизировался, а в начале 2026 пошел в рост. Признаков ускорения экономики еврозоны днем с огнем не сыщешь, а Goldman Sachs прогнозирует разгон американского ВВП на 2,5% в текущем году. Это существенно выше консенсус-прогноза экспертов Bloomberg 2%. Технически на дневном графике EUR/USD имеет место борьба «быков» и «медведей» за пивот-уровень 1,1615. Если продавцам удастся оставить его за собой, риски продолжения пике будут расти. В этом случае имеет смысл добавить к ранее сформированным шортам по основной валютной паре. В качестве целевых ориентиров по коротким позициям выступают отметки 1,1500 и 1,1400. Материал предоставлен компанией InstaForex - www.instaforex.com

Новость предоставлена компанией

Поделитесь с друзьями полезной информацией. И они Вам скажут спасибо :)

Похожие новости

Нейтральная ставка ФРС и ненейтральные риски США. Календарь трейдера на 15–17 января

Рынки сегодня остались без одного из ключевых триггеров. Верховный суд США так и не вынес

15.01.26

Аналитика, прогнозы валютного рынка

Доллару помешал черный лебедь

Не было бы счастья, да несчастье помогло. Судебный иск против председателя ФРС об обвинении в

12.01.26

Аналитика, прогнозы валютного рынка

Стивен Миран продолжает крутить свою шарманку

Один из управляющих ФРС Стивен Миран, который был назначен Дональдом Трампом осенью прошлого года

07.01.26

Аналитика, прогнозы валютного рынка

2026-й открыл портал в другую политическую реальность? Календарь трейдера на 5–7 января

«Это наше полушарие, и президент Трамп не допустит угроз нашей безопасности», — говорится в посте

05.01.26

Аналитика, прогнозы валютного рынка

От ФРС и «пиратства» до Луны – рынки балансируют между сокращением и амбициями. Календарь трейдера на 22–27 декабря

Министр финансов США Скотт Бессент сообщил, что Верховный суд, с высокой вероятностью, вынесет

21.12.25

Аналитика, прогнозы валютного рынка

Информация

Посетители, находящиеся в группе Гости, не могут оставлять комментарии к данной публикации.

Посетители, находящиеся в группе Гости, не могут оставлять комментарии к данной публикации.